- Como a manipulação acontece no dia a dia

- O giro excessivo de carteira

- Notícias negativas e o efeito do medo

- Comparações que levam a decisões erradas

- ETF ou ações? Depende da estratégia

- Cursos, mentorias e a falsa sensação de incapacidade

- O papel do estudo na proteção contra manipulação

- Pensar no futuro sem abrir mão do presente

- Principais pontos abordados

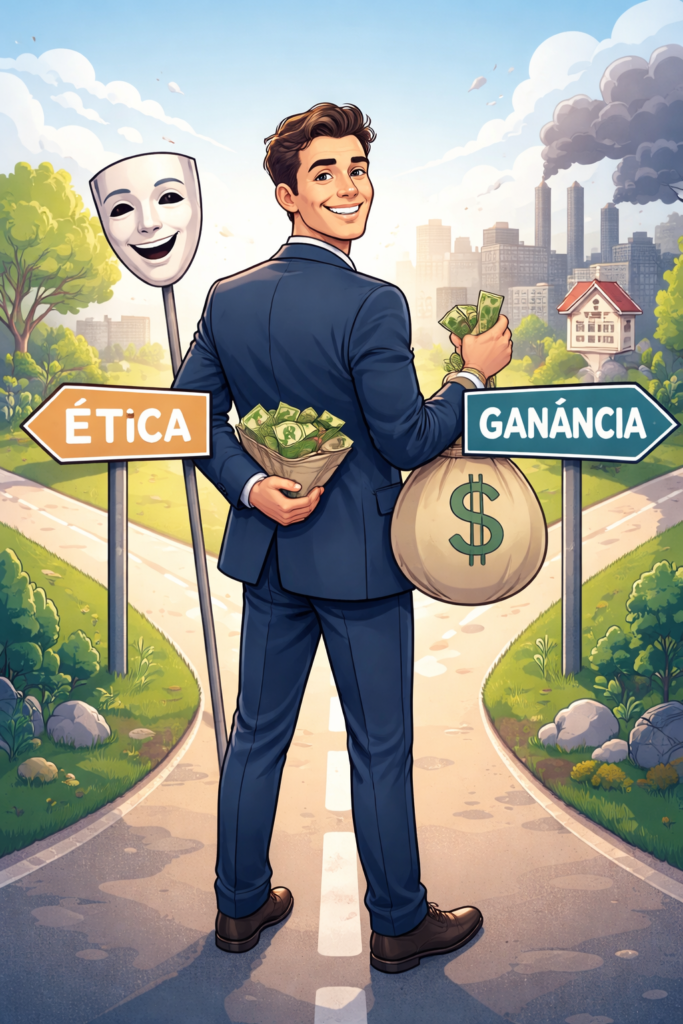

Muitos investidores têm a sensação de que o mercado financeiro “age contra eles”. Compram quando os preços sobem, vendem quando caem e, no fim, acumulam frustração. Essa percepção não é apenas emocional. O funcionamento do mercado, aliado ao comportamento humano, pode induzir decisões ruins, principalmente entre iniciantes.

Esta reportagem explica como ocorre essa manipulação, quais armadilhas são mais comuns e o que pode ser feito para reduzir seus efeitos no longo prazo.

Como a manipulação acontece no dia a dia

O mercado financeiro é formado por milhões de participantes. No entanto, quem realmente influencia preços no curto prazo são grandes instituições, fundos e investidores com alto volume de capital. Enquanto isso, o investidor pessoa física costuma reagir a:

- Notícias alarmistas

- Comparações constantes entre ativos

- Oscilações de curto prazo

- Discursos de “oportunidade imperdível”

Esses fatores criam um ambiente propício para decisões impulsivas.

O giro excessivo de carteira

Uma das formas mais comuns de manipulação é o incentivo à troca constante de ativos. O investidor vende um ativo porque:

- “Já ficou velho”

- “Outro está pagando mais dividendos”

- “Todo mundo está comprando algo melhor”

Esse comportamento gera custos invisíveis, como:

- Pagamento de impostos

- Perda de posições compradas a bons preços

- Compra de ativos já valorizados

No final, quem gira demais a carteira costuma ter desempenho inferior.

Notícias negativas e o efeito do medo

Quando notícias negativas se espalham, muitos investidores vendem por medo, não por análise. Esse movimento provoca:

- Queda nos preços

- Aumento da oferta de ativos

- Oportunidades para grandes compradores

Enquanto investidores vendem na baixa, instituições costumam comprar com visão de longo prazo. Quando o mercado se estabiliza, os preços tendem a se recuperar.

Comparações que levam a decisões erradas

Comparar ativos sem contexto é outra armadilha comum. Exemplos frequentes incluem:

- Comparar ações ou fundos apenas pelo retorno recente

- Comparar carteiras de pessoas com objetivos diferentes

- Comparar janelas de tempo distintas

Cada investidor entrou no mercado em um momento diferente, com riscos e expectativas próprias. Comparações isoladas ignoram essa realidade.

ETF ou ações? Depende da estratégia

Discursos prontos também podem confundir o investidor. Frases famosas, quando repetidas sem contexto, viram armadilhas. É comum ouvir que ETFs são sempre melhores que ações individuais. Na prática:

- ETFs diluem riscos, mas também retornos

- Ações excelentes podem superar índices em certos períodos

- O desempenho depende da janela de tempo analisada

Não existe uma escolha universalmente correta. Existe a escolha mais adequada ao perfil, ao conhecimento e aos objetivos de cada investidor.

Cursos, mentorias e a falsa sensação de incapacidade

Outro ponto sensível é a indução à ideia de que o investidor não é capaz de gerir sua própria carteira. Isso ocorre quando:

- O iniciante é exposto a conteúdos excessivamente complexos

- Cursos prometem ensinar “tudo” de uma vez

- A aprendizagem não é direcionada ao objetivo real do investidor

O problema não está nos cursos em si, mas em buscar soluções prontas sem dedicação ao estudo.

O papel do estudo na proteção contra manipulação

A principal defesa contra manipulação não é prever o mercado, mas entendê-lo. O investidor que estuda:

- Compreende ciclos econômicos

- Entende por que preços caem ou sobem

- Evita decisões baseadas apenas em emoção

- Respeita sua própria estratégia

Estudar não é opcional quando o assunto é o próprio futuro financeiro.

Pensar no futuro sem abrir mão do presente

Investir não significa viver em função do futuro, mas garantir liberdade de escolha ao longo da vida. Planejamento financeiro permite:

- Segurança para despesas de saúde

- Liberdade para decisões pessoais

- Tranquilidade em momentos de imprevisto

O equilíbrio entre presente e futuro é parte essencial da estratégia.

Principais pontos abordados

- O mercado influencia decisões por meio do medo e da comparação

- Giro excessivo de carteira tende a gerar perdas

- Notícias negativas costumam criar oportunidades para grandes investidores

- Comparar ativos sem contexto leva a erros

- ETFs e ações têm papéis diferentes, dependendo da estratégia

- Cursos não substituem dedicação ao estudo

- Educação financeira é a principal proteção contra manipulação